Neue Rekorde bei der Vergabe von Hypotheken – was steckt dahinter?

Baufinanzierung: In Deutschland werden neue Häuser und Wohnungen gebaut, wie seit dem Jahr 2000 nicht mehr; im Januar 2016 gab es einen Anstieg gegenüber dem Vorjahr von über 35 Prozent. Ein Grund für diesen Anstieg ist sicherlich das anhaltend niedrige Zinsniveau. Bei den Mieten, die heute verlangt werden, trotz der Mietpreisbremse, kommt man schon schnell ins Überlegen, ob es nicht besser ist, statt Miete zu zahlen, ein eigenes Wohnprojekt in Angriff zu nehmen.

Baufinanzierung: In Deutschland werden neue Häuser und Wohnungen gebaut, wie seit dem Jahr 2000 nicht mehr; im Januar 2016 gab es einen Anstieg gegenüber dem Vorjahr von über 35 Prozent. Ein Grund für diesen Anstieg ist sicherlich das anhaltend niedrige Zinsniveau. Bei den Mieten, die heute verlangt werden, trotz der Mietpreisbremse, kommt man schon schnell ins Überlegen, ob es nicht besser ist, statt Miete zu zahlen, ein eigenes Wohnprojekt in Angriff zu nehmen.

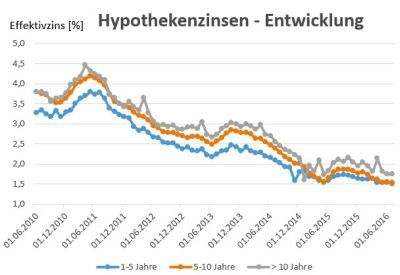

Die Entwicklung der Hypothekenzinsen ist, wie aus der nachstehenden Grafik deutlich zu ersehen, rückläufig, wenn man auch an einem Punkt angekommen ist, wo es kaum noch Spielraum für weitere Zinssenkungen gibt.

Quelle: www.bauzinsen.com

Das führt zwangsläufig auch dazu, dass immer mehr Hypotheken ausgezahlt werden und heute ein Allzeithoch für die Vergabe von Hypotheken festzustellen ist. Laut Statistik der Deutschen Bundesbank erreichte das Vergabevolumen für Wohnungsbaukredite im Jahre 2015 mit einer Höhe von 1.230 Milliarden Euro einen absoluten Rekordstand.

Vergleich Miete und Wohneigentum heute

Bei exakter Kalkulation und einem gewissen Eigenkapital sind heute Baufinanzierungen möglich, die in vielen Fällen niedriger ausfallen, als die gegenwärtige Miete. Legt man, um langfristig sicher zu gehen, eine Zinsfestschreibung von 15 Jahren zugrunde und eine Tilgung von 3 %, so muss man heute bei den besten Anbietern (Top-Zinssatz 1,26 % effektiv) mit einer Monatsbelastung von rund 1.050 € für eine Darlehenssumme von 300.000 € rechnen. Das entspricht so mancher heute zu zahlender Monatsmiete.

Diese Zahlen entsprechen natürlich den besten Angeboten für Hypotheken und Baufinanzierungen. Welche Zinssätze tatsächlich zu zahlen sind, hängt von verschiedenen Einflussfaktoren ab.

Einflussfaktoren auf die Höhe der Hypothekenzinsen

Die Entwicklung der Hypothekenzinsen ist von diversen Einflüssen, äußeren und persönlichen, abhängig. Nachstehend die wichtigsten Faktoren, die zur Bildung des Zinses für Hypotheken und Baufinanzierungen führen können, unterschieden nach den äußeren, nicht beeinflussbaren, und den persönlichen, beeinflussbaren Faktoren.

Äußere Faktoren, die den Hypothekenzinssatz beeinflussen

Zu den äußeren, unbeeinflussbaren Faktoren der Zinsentwicklung für Hypotheken gehören:

der Leitzinssatz der EZB

die Zinsentwicklung auf dem Rentenmarkt

die Inflationsrate

die Konjunkturentwicklung

Leitzinssatz der Europäischen Zentralbank (EZB)

Seit Mitte März diesen Jahres steht der Leitzins der Europäischen Zentralbank bei 0 %. Tiefer geht es wahrscheinlich nicht mehr, obwohl auch ein Negativ-Zins im Gespräch war und ist. Die Senkung des Leitzinses hat allerdings nicht zu einer weiteren merkbaren Senkung der Bauzinsen geführt. Man muss also konstatieren, dass hinsichtlich der Bauzinsen vermutlich das Ende der Fahnenstange erreicht ist und eine weitere Änderung des EZB-Leitzinses nur dann Auswirkungen hat, wenn sich der Leitzins erhöht. Davon ist aber derzeit nicht auszugehen.

Zinsentwicklung auf dem Rentenmarkt

Auch der Rentenmarkt hat seinen Einfluss auf die Zinsentwicklung der Hypothekenkredite, denn er orientiert sich auch an den langfristig erzielbaren Kapitalmarktzinsen und an den Renditen der Bundesanleihen. Da scheint im Moment die Hypothekenvergabe das kleinere Übel zu sein. Der Nachteil für die Bau- und Kaufwilligen liegt aber in dem Anstieg der Preise für Immobilien, gerade in den Metropolen, weil die Kapitalanleger mangels Alternativen am Rentenmarkt in „Betongold“ investieren.

Inflationsrate

Die Inflationsrate ist derzeit auf einem extrem niedrigen Niveau und beeinflusst damit die Zinsentwicklung nicht. Allerdings kann sich die hohe Immobiliennachfrage auch auf andere Bereiche ausweiten und dann zu einer Veränderung der Inflationsrate führen.

Konjunkturentwicklung

Die Konjunktur in Deutschland ist derzeit robust und lässt deutliche Zinssteigerungen nicht erwarten. Eine kurzfristige Veränderung wird von keinem Wirtschaftsexperten prognostiziert. Von dieser Seite ist also auch keine momentaner Einfluss auf die Hypothekenzinsen möglich.

Persönliche Faktoren, die den Hypothekenzinssatz beeinflussen

Persönliche Faktoren, die für die Höhe des letztlich zu vereinbarenden Zinssatzes für Hypotheken gehören sind:

Eigenkapital

Bonität

Sicherheiten

Zinsfestschreibungsdauer

Eigenkapital

Je mehr Eigenkapital in die Bau- oder Immobilienfinanzierung eingebracht werden kann, desto günstiger ist der Hypothekenzins. Eine 100%-Finanzierung ist bei entsprechender Bonität möglich, aber teurer als eine übliche 60 bis 80 %ige Beleihung. Zum Eigenkapital gehört auch die Eigenleistung, die von der finanzierenden Bank als Eigenkapital bei der Beleihungshöhe berücksichtigt wird.

Aktuelles Beispiel für eine 100.000 Euro Baufinanzierung mit Zinsfestschreibung von 15 Jahren und besten Konditionen am Markt

60 % Beleihung 1,21 %

80 % Beleihung 1,39 %

Dieses Beispiel steht nur für den Unterschied des Zinssatzes aufgrund der Beleihungshöhe, ein exaktes Angebot ist damit nicht verbunden.

Bonität

Die Bonität ist der ausschlaggebende Faktor bei der Kreditbewilligung auch für eine Baufinanzierung oder Hypothek. Dabei finden verschiedene Kriterien eine Anwendung. Erstes Faktum ist die Schufa-Auskunft oder das Schufa-Scoring. Ohne diese (positiven) Auskünfte läuft die Bearbeitung des Kreditantrags gar nicht erst. Dabei werden durchaus zweifelhafte Verfahren, die angeblich mathematisch-statistisch untermauert sind, verwendet, um die Wahrscheinlichkeit zu ermitteln, mit der die Hypothek zurückgezahlt werden kann. Hier kann schon ein Zinsaufschlag für die Hypothek vorgenommen werden.

Wer den Schufa-Scoring-Prozess überstanden hat, kommt in die nächste Runde der Bonitätsprüfung. Hier geht es um die Einkommensverhältnisse, das Alter, den Familienstand, den ausgeübten Beruf und die Dauer des Beschäftigungsverhältnisses. Selbständige, Freiberufler und Rentner haben da schlechtere Karten. Günstig ist ein über mehrere Jahre andauerndes Arbeitsverhältnis in einem Unternehmen, dessen Branchenzugehörigkeit positiv bewertet wird. Auch hier werden Zinsaufschläge auf den Hypothekenzinssatz für bestimmte Einkommens- und Beschäftigungssituationen vorgenommen.

Sicherheiten

Grundsätzlich ist die Sicherheit bei einer Hypothek im Objekt selbst zu suchen. Wer allerdings zusätzlich über Wertpapiere, Sparbücher und unbelastete Immobilien verfügt, kann auf bessere Konditionen bei der Baufinanzierung hoffen.

Zinsaufschläge sind möglich, wenn es sich bei dem Objekt um eine Immobilie handelt, die sich außerhalb von geschlossenen Ortschaften oder in einer schlechteren Wohngegend befindet. Daneben ist auch das Alter, der Zustand und die Ausstattung der Immobilie für die Zinshöhe des Darlehens mit entscheidend.

Zinsfestschreibungsdauer

Zu guter Letzt wirkt sich natürlich auch die Zinsfestschreibungsdauer für die Hypothek auf den Zinssatz aus. Ein Darlehen mit einer Festschreibungszeit von 5 Jahren ist günstiger als ein Darlehen mit einer 30jährigen Festschreibungsdauer. Begründet ist dies in den unterschiedlichen Refinanzierungsmöglichkeiten der Finanzierungsinstitute.

Beispiel für eine 100.000 € Finanzierung bei 60%iger Beleihung (15.09.16)

5 Jahre Zinsfestschreibung 0,65 %

10 Jahre Zinsfestschreibung 0,84 %

15 Jahre Zinsfestschreibung 1,21 %

20 Jahre Zinsfestschreibung 1,45 %

25 Jahre Zinsfestschreibung 1,58 %

Dieses Beispiel steht nur für den Unterschied des Zinssatzes aufgrund der Zinsfestschreibungsdauer, ein exaktes Angebot ist damit nicht verbunden.

Quelle: Tipps24-Netzwerk

Foto: Pixabay / CCO Public Domain